青色申告特別控除(65万円控除)の要件が変わります

Warning: Undefined array key "file" in /home/suzukitax/suzuki-cpta.com/public_html/wp-includes/media.php on line 1734

令和2年も残すところ2週間となりました。

今年はコロナウイルスに始まり、コロナウイルスで終わる年であり、全ての方が我慢や苦しい1年だったと思われます。

収束の気配が見えないなかでも確定申告を気にする季節となってまいりました。

令和2年は、皆様の生活に直結する所得税の改正が数多くなされました。

- 給与所得控除

- 公的年金等控除

- 基礎控除

- 配偶者特別控除

- 所得金額調整控除

- 寡婦控除及びひとり親控除

- 青色申告特別控除など

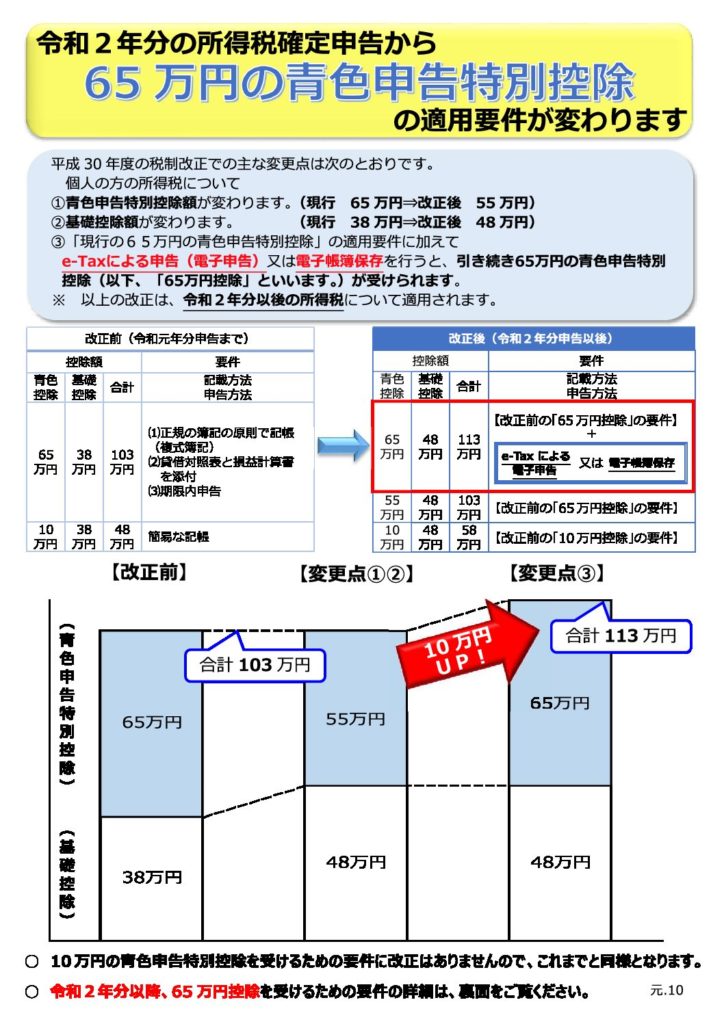

上記の中で個人事業主の方に影響のある、青色申告特別控除(65万円控除)の改正について書かせていただきます。

改正の内容

令和元年分までは一定の要件を満たす方は青色申告特別控除額が65万円でしたが、令和2年分からは55万円に変更されました。

ただし、基礎控除が38万円から48万円に改正されましたのでトータルの控除額は103万円となり変わりはありません。55万円(青色申告特別控除)+48万円(基礎控除)=103万円

※一定の要件とは、複式簿記により帳簿を作成し、貸借対照表及び損益計算書を添付し、確定申告書を提出期限内に提出すること

現行 65万円 ⇒ 改正後 55万円

※なお、青色申告特別控除(10万円控除)は従来通り変更はありません。

10万円変わると、所得税と住民税で数万円納税額が増える場合がございますので影響は大きいと思われます。

従来通り65万円控除を受けるには!

個人事業主の方は上記の内容を見て驚かれた方もいると思いますが安心してください。

従来通りの65万円控除が受けられる方法があります。

従来通り65万円控除を受けると、65万円(青色申告特別控除)+48万円(基礎控除)=113万円の控除となります。

ただし、65万円控除を受けるには従来の青色申告特別控除の要件にプラスしてさらなる要件を満たす必要があります。

その要件とは下記のいずれかを満たす場合です。

➀e-TAXを利用して申告書等を提出する方法(電子申告)

②電子帳簿保存法に対応する会計ソフトを用いて記帳し、かつ、電子帳簿保存の承認申請書を税務署に提出する方法

※②の適用を受けるには、帳簿の備付けを開始する日の3か月前の日までに申請書を税務署に提出する必要があり、原則として年の途中からは適用することができません。

上記2つの要件ですが、②の要件は一般の納税者の方が適用するにはかなりハードルが高く、令和2年分の確定申告には申請期限がすでに間に合いませんので➀のe-TAXによる申告書の提出をお勧めいたします。

e-TAXによる確定申告書の提出

e-TAXによる確定申告書の提出には2種類の方法がございます。

1、マイナンバーカードを使って送信する方法

※ご用意するもの

➀マイナンバーカード

②ICカードリーダライタ又はマイナンバーカード読取対応のスマートフォン

私のスマホは古いせいか、対応しておりませんでした(涙)

2、IDとパスワードで送信する方法

※ご用意するもの

➀IDとパスワード

申告される方の本人確認書類をお持ちの上、お近くの税務署で発行してもらいます。

既にID及びパスワードをお持ちの方は改めて発行してもらう必要はなく、お持ちのID及びパスワードをお使いいただけます。

なお、昨今の状況により対応が変わる場合もございますので、必ず税務署へお電話でご確認のうえお出かけください。

e-TAXによる申告方法

上記のいずれかの送信方法の準備が終わりましたら、国税庁の確定申告書等作成コーナーの作成開始から提出方法をマイナンバーカード又はIDパスワード方式を選んでいただきます。

選んでいただいたら確定申告書を作成していただき、確定申告書を電子送信していただけたら従来通り青色申告の65万円控除が受けられます。

なお、送信が完了しましたら必ず送信済確定申告書の控をプリントアウトしてから終了してください。

これから寒さがさらに増してまいりますが、くれぐれもご自愛ください。

この記事は、投稿日現在における法令等に基づいて作成しております。

“青色申告特別控除(65万円控除)の要件が変わります” に対して1件のコメントがあります。

コメントは受け付けていません。