青色申告特別控除はどれくらいの節税効果があるのか?

今までご自分で申告をされていた個人事業主の方から確定申告のご依頼をお受けした場合、ほとんどの方が過去の申告を白色申告や青色申告の10万円控除で申告されておりました。

事業所得や不動産所得(事業的規模)を有する方は一定の要件を満たせば65万円控除を受けることが可能です。

令和2年分から青色申告特別控除額は、65万円から55万円に引き下げられており従来通りの65万円控除を受けるには電子申告又は電子帳簿保存を行う必要がございます。

詳しくは過去ブログの「青色申告特別控除の要件が変わります」をご参照ください。

65万円控除を受けるとどれくらい納税額が変わってくるのかを書かせていただきます。

今回、白色申告・青色申告10万円控除・青色申告55万円控除・青色申告65万円控除の4つの申告方法で、所得税が10%と20%の所得帯で試算してみたいと思います。

青色申告で申告をしたい場合には、過去ブログの「事業を始められる方へ(個人事業主)」をご参照ください。

前提1

- 所得税率が10%の課税総所得金額(1,950,000円超〜3,300,000円以下)で計算(復興特別所得税は考慮しない)

- 住民税は10%で計算

- 健康保険料は横浜市の試算シートを使用(市町村により異なります)

| 白色 | 10万円控除 | 55万円控除 | 65万円控除 | |

|---|---|---|---|---|

| 所得税の節税効果 | 0円 | 10,000円 | 55,000円 | 65,000円 |

| 住民税の節税効果 | 0円 | 10,000円 | 55,000円 | 65,000円 |

| 健康保険料の節税効果 | 0円 | 12,000円 | 66,000円 | 78,000円 |

| 合計の節税効果 | 0円 | 32,000円 | 176,000円 | 208,000円 |

前提2

- 所得税率が20%の課税総所得金額(3,300,000円超〜6,950,000円以下)で計算(復興特別所得税は考慮しない)

- 住民税は10%で計算

- 健康保険料は横浜市の試算シートを使用(市町村により異なります)

| 白色 | 10万円控除 | 55万円控除 | 65万円控除 | |

|---|---|---|---|---|

| 所得税の節税効果 | 0円 | 20,000円 | 110,000円 | 130,000円 |

| 住民税の節税効果 | 0円 | 10,000円 | 55,000円 | 65,000円 |

| 健康保険料の節税効果 | 0円 | 12,000円 | 66,000円 | 78,000円 |

| 合計の節税効果 | 0円 | 42,000円 | 231,000円 | 273,000円 |

節税効果

白色と65万円控除とでは、前提1で208,000円、前提2で273,000円とどちらも200,000円以上の節税効果がございます。

申告の方法により200,000円以上も変わるなんてとても驚きではないでしょうか?

しかも節税のほとんどが現金支出を伴うものとなりますが(備品等の購入により経費を計上するなど)、青色申告特別控除は現金を使わずして節税ができる方法となります。

また、今回は所得税率が10%と20%の課税所得帯で試算しましたが、所得税の税率は最高で45%になりますので所得が大きくなればさらなる節税効果も期待できます。

こんなお得な方法を使わないなんて実にもったいないです。

青色申告で申告したい方へ

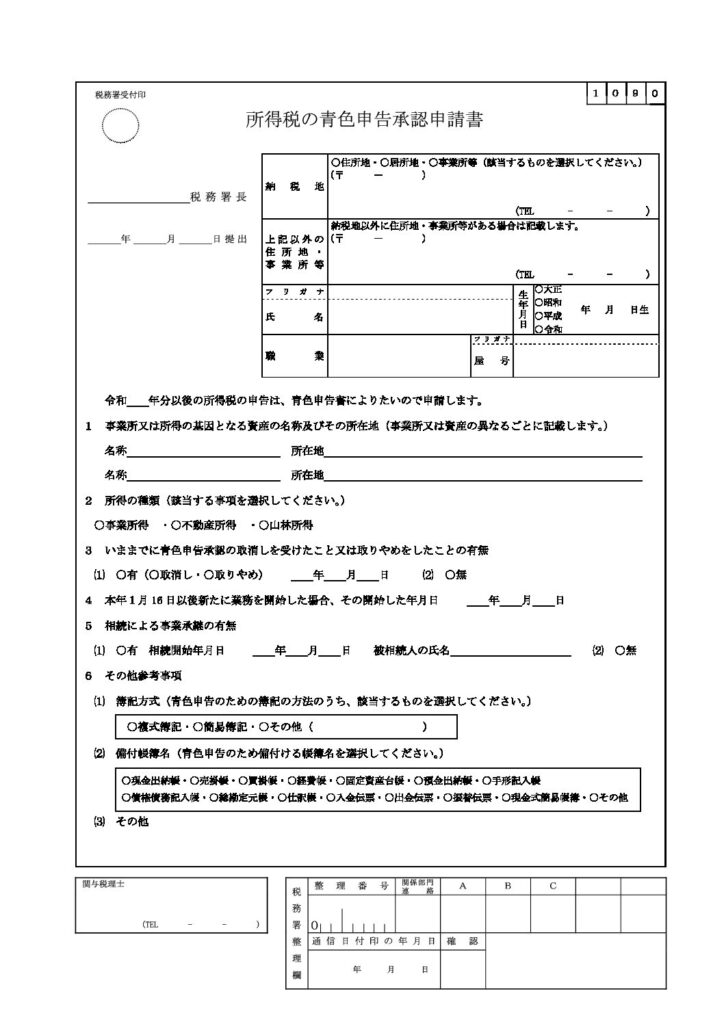

青色申告で申告するには、青色申告承認申請書を一定の期間内に税務署へ提出し、正規の簿記の原則により帳簿を作成し、法定申告期限内に申告する等のいくつかの要件がございます。

上記の要件は面倒ではありますがやる価値はあります。

これから事業を始められる方、既に事業を始めている方も青色申告を検討してみてください。

青色申告は上記以外にも節税につながる特典もございますので、この機会に是非挑戦してみてはいかがでしょうか。

また、青色申告の手続きや帳簿の作成、電子申告による申告等にご不安がある方は1度ご相談いただければと思います。

お困りのことがございましたらお気軽にお問い合わせフォームからご連絡ください。

なお、上記金額は概算の為、節税額を保証するものではございませんのであらかじめご了承ください。

この記事は、投稿日現在における法令等に基づいて作成しております。